10 oktober 2019

“PLENTY OF OIL!”

President Trump on Twitter after the strike on the Saudi oil refinery 2019

Wereldeconomie

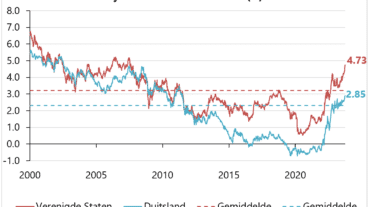

In het derde kwartaal zijn de VS en China niet dichter bij een oplossing voor hun handelsconflict gekomen. Deze onzekerheid, in combinatie met teleurstellende macro-economische cijfers in voornamelijk Duitsland, zorgden voor volatiliteit in de aandelenmarkten en een verdere daling van de rente. In Amerika daalde de 10-jaars rente van 2.0% tot een dieptepunt van 1.45%. In Duitsland daalde de rente tot -0.7%. Ondanks deze volatiliteit blijven de indices rond hun hoogtepunt handelen. Het verschil in waardering tussen waarde- en groeiaandelen is op zijn hoogste punt sinds 2000, toen de aanloop naar de dotcom bubbel.

De Federal Reserve Board (FED) in de VS reageerde op de zwakkere macrocijfers door de rente dit jaar in twee stappen met in totaal 0.50% te verlagen. Het is belangrijk om op te merken dat de beslissing bij de FED niet unaniem was met het belangrijkste bezwaar de inflatie die momenteel op 1.7% staat en de lage werkloosheid die de looninflatie naar boven de 5% heeft gebracht. Dat laatste is ook zichtbaar aan de afnemende winstmarges van bedrijven waar arbeid een belangrijk deel is van de kosten, zoals bijvoorbeeld de detailhandel.

Het begrotingstekort in de Verenigde staten blijft ondanks de goede economische resultaten hoog op ruim 4%. Dit is mede veroorzaakt door de belastingverlagingen van twee jaar geleden. Dit zorgt voor een overvloed aan Amerikaans schuldpapier wat momenteel in de geldmarkt (i.e. schuldpapier met een looptijd tot één jaar) tot liquiditeitsproblemen leidt.

Ook de ECB verlaagde de rente met 10 basispunten naar -0,5% en herstartte het opkoopprogramma van obligaties. Vanaf november zal de ECB weer 20 miljard per maand aan obligaties opkopen. Dit in vergelijking tot de 80 miljard uit het laatste opkoopprogramma. In november wordt Mario Draghi vervangen als president van de ECB door Christine Lagarde.

De onrust in Hong Kong zette voort, ondanks dat er definitief een streep is gezet door de uitleveringswet aan China, wat de aanleiding vormde voor de protesten. Deze onrust heeft grote gevolgen voor de economie in Hong Kong, maar de impact op de rest van de wereld is beperkt. Wel verplaatst veel kapitaal zich van Hong Kong naar Singapore, wat positief is voor onze Singapore vastgoed aandelen.

De energiemarkten werden in het derde kwartaal opgeschud door een aanval op het hart van de Saoedi-Arabische olieproductie die geclaimd werd door Houthi rebellen, maar door de VS toegewezen werd aan Iran. Saoedi-Arabië was initieel genoodzaakt om de helft van hun olieproductie, oftewel 5% van de wereldproductie, te staken. Saudi-Arabië verwacht tegen november weer op het oude niveau te kunnen produceren en zal tot die tijd uit hun reserves putten om aan verkoopverplichtingen te voldoen. Opwaarts risico in de olieprijs kan komen uit mogelijke vergeldingsacties, of wanneer het langer duurt dan verwacht om de productiecapaciteit te herstellen. De energie-afhankelijke VS heeft bij dit incident zeer snel gehandeld door aan te kondigen reserves beschikbaar te stellen.

Vooruitkijkend verwachten wij dat 2020 in het teken zal komen te staan van de Amerikaanse verkiezingen. Momenteel is Elizabeth Warren de frontrunner als kandidaat van de Democraten volgens enkele polls. Politieke ideologie daargelaten heeft president Trump zijn succes altijd verbonden aan de stand van de Dow Jones Index en heeft hij er veel aan gedaan om aandelenkoersen hoog te houden. Kenmerkend is zijn bovenstaande reactie via Twitter op de olieprijsstijging na de aanslag in Saoedi-Arabië. Elizabeth Warren is beduidend minder pro-business wat negatief kan zijn voor het aandelensentiment. Ook staat de medische sector altijd onder druk tijdens de verkiezingsdebatten. Hoewel wij momenteel waarde zien in farmaceutische aandelen zijn wij om die reden terughoudend om hier veel in te investeren.

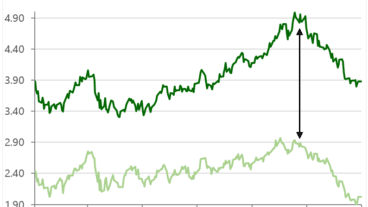

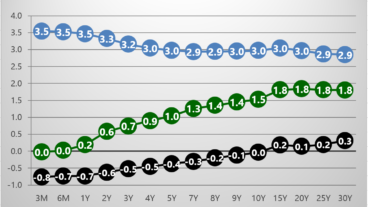

Obligaties en liquiditeiten – De sterk gedaalde rente heeft gezorgd voor een resultaat dat achter blijft ten opzichte van de benchmark omdat wij vrij sterk onderwogen zitten in looptijd en een deel van onze vastrentende allocatie in cash hebben aangehouden. Een 10-jaars obligatie die 0% betaalt, zal over 10 jaar 0% opleveren, ook al kan in een specifiek jaar de waarde van deze obligatie omhooggaan. Ook is de rentecurve momenteel vlak, wat inhoudt dat 2-jarige leningen evenveel betalen als 10-jarige leningen en er dus geen vergoeding wordt gegeven voor het hogere risico van een lening met lange looptijd. Wij blijven dan ook fiducie houden in de huidige positionering.

Aandelen – Gedurende dit jaar hebben we onze exposure naar conjunctuurgevoelige bedrijven met relatief veel schuld verlaagd. Deze trend hebben we in het derde kwartaal voortgezet door de verkoop van Randstad en Wendel. De daling in koersen van Europese banken was naar onze mening te extreem en om die reden is besloten om aandelen ABN Amro te kopen. De Japanse fabrikant van airconditioning Daikin en de medische technologiebedrijven Stryker en Medtronic zijn om bedrijfsspecifieke redenen aangekocht.

Beursgenoteerde Private Equity managers – De overweging in deze aandelen wordt gehandhaafd. Ook is hier het Zweedse aandeel EQT aan toegevoegd. Dit bedrijf werd in het derde kwartaal naar de beurs gebracht en is net als Partners Group een fondsmanager die profiteert van de inflow in deze beleggingscategorie. Investor AB, waarin wij ook beleggen, is grootaandeelhouder.

Vastgoed – Vastgoed profiteert van de lagere rente. De invoering van een mogelijk huurplafond in Berlijn zorgde voor een flinke concurrentie in Duits vastgoed. Onze positie in LEG Immobilien dat voornamelijk actief is in Noordrijn-Westfalen, had hier geen last van. Winkelcentra blijven achter qua aandelenperformance, hoewel de bedrijfsresultaten van Simon Property Group en Unibail Rodamco Westfield laten zien dat ze weinig last hebben van het hoge aantal faillissementen in de Amerikaanse detailhandel en de concurrentie vanuit e-commerce. De dividendrendementen van deze twee bedrijven zijn respectievelijk 5% en 8%.

Grondstoffen – De goudpositie presteert goed in de huidige omgeving met geopolitiek risico en een lagere reële rente.

Bekijk alle rendementen, berekenen de totale kosten en maak een afspraak