6 oktober 2021

Beleggingsvooruitzichten vierde kwartaal 2021

"De actuele thema’s voor de financiële markten op dit moment zijn de ontwikkeling van de vaccinatiegraad, inflatie en recente gebeurtenissen in China. "

6 oktober 2021

"De actuele thema’s voor de financiële markten op dit moment zijn de ontwikkeling van de vaccinatiegraad, inflatie en recente gebeurtenissen in China. "

"Nonetheless, our understanding of the forces driving inflation is imperfect."

- Janet Yellen, FOMC statement September 2017Ten eerste de vaccinatiegraad, deze laat wereldwijd nog grote verschillen zien. In de ontwikkelde markten normaliseert de samenleving verder. De vaccinatiegraad van de Europese bevolking is hoger dan 70%. Opkomende markten worden echter nog geteisterd door Covid19. Zo zijn minder dan 20% en 10% van respectievelijk de Thaise en Vietnamese bevolking volledig gevaccineerd. Deze landen zijn verantwoordelijk voor een groot deel van de wereldwijde productie van consumentengoederen en zitten nog in lockdown. Dit heeft leveringsuitdagingen tot gevolg bij ondernemingen zoals Nike. Wij verwachten dat de ontwikkelingslanden uiteindelijk een vergelijkbaar vaccinatiegraad behalen als ontwikkelde markten, en deze economieën weer verder opengaan. De uitdagingen in leveringsketens zijn waarschijnlijk tijdelijk van aard.

Ten tweede inflatie, deze is in augustus ten opzichte van vorig jaar in de Eurozone met 3% substantieel hoger dan de ECB-doelstelling van 2% en het hoogst sinds 2012. Het Verenigde Koninkrijk zag een inflatie van 3.2% in augustus en de Verenigde Staten zelfs 5%. Stijgende energieprijzen verklaren een gedeelte van de stijging. Daarnaast was vergelijkingsjaar 2020 een exceptioneel jaar door de pandemie. Kerninflatie, zonder volatielere elementen zoals energieprijzen, was in deze regio’s ook positief. Jerome Powell, de voorzitter van de Federal Reserve (FED) ziet hogere inflatie vooralsnog als tijdelijk. Wij zijn echter voorzichtiger tegenover inflatie en mogelijke rentestijgingen omdat energieprijzen langer hoog kunnen blijven en het prijspeil ook effect kan hebben op lonen. Met hogere inflatieverwachtingen kunnen renteniveaus verder oplopen. Recent is Nederlandse en Duitse rente minder negatief geworden en is de rente op Treasury bonds in de VS ook licht gestegen. Een hogere rentevoet zorgt voor een hogere verdiscontering van toekomstige kasstromen, waardoor bedrijven die handelen op hogere waarderingen harder dalen. Wij blijven de waarderingen in de portefeuille monitoren en hebben bijvoorbeeld de Sartorius Stedim Biotech positie, welke handelde rond 80 keer de verwachte 2022 winst, omwille van de hoge waardering volledig afgebouwd. Op de lange termijn zouden aandelen met een goede concurrentiepositie goede bescherming moeten bieden tegen een mogelijke toename van inflatie en dit is een van de redenen om de allocatie naar aandelen relatief hoog te houden, ondanks recent opgelopen aandelenmarkten.

Ten derde is er een aantal ontwikkelingen in China. Evergrande, de op een na grootste vastgoedontwikkelaar in China, verklaarde dat kasstromen onder druk staan en het bedrijf mogelijk niet kan voldoen aan de schuldenlast. De aandelen daalden recent 30% in een maand. Het was al langer bekend dat de schulden van Evergrande mogelijk een probleem zouden vormen. Desondanks reageerden aandelen van bedrijven die afhankelijk zijn van nieuwbouw in China niet totdat Evergrande het zelf publiceerde. Bijvoorbeeld liftenmakers zoals Kone en Schindler daalden circa 15% op dit nieuws. In financiële kranten wordt Evergrande vergeleken met Lehman. Wij denken echter dat de systematische risico’s beperkt blijven. Omdat overmatig gebruik van schuldfinanciering in de vastgoedsector zich voornamelijk beperkt tot dit bedrijf en andere vastgoedontwikkelaars, waaronder Vanke (de grootste), al zijn gestart met het reduceren van hun schuldpositie. Een andere ontwikkeling was de verklaring van de Chinese overheid in juli dat bedrijven die bijles geven aan Chinese scholieren in China niet langer winst mogen maken. Aandelen (veelal genoteerd aan de Nasdaq) daalden met meer dan 75%. Wij hebben geen directe beleggingen in Chinese ondernemingen, omdat we terughoudend zijn vanwege geopolitieke ontwikkelingen en de ondernemingen vaak onvoldoende “governance” hebben. Daarnaast heeft de overheid de volledige controle over het lot van ondernemingen. Zo hebben Tencent en Alibaba beide 15 miljard Amerikaanse dollars opzijgezet als donatie aan de bevolking (equivalent aan ~75% van hun winst). Wij zien echter wel de stijgende inkomens en levensbehoeftes van de Chinese consument en hebben blootstelling aan deze megatrends door beleggingen in Westerse ondernemingen met omzet in China zoals Nike en LVMH.

Gegeven ons beeld van de financiële markten en macro-economie zijn we als volgt gepositioneerd.

Met oog op de negatieve rente bij depotbanken worden liquiditeiten in portefeuille op een laag niveau gehouden ten gunste van obligaties. Binnen deze obligatieselectie ligt de nadruk op relatief korte looptijden om rentegevoeligheid te beperken. Obligaties en liquiditeiten blijven samen licht onderwogen omdat we betere risico gewogen rendementen zien in zakelijke waarden.

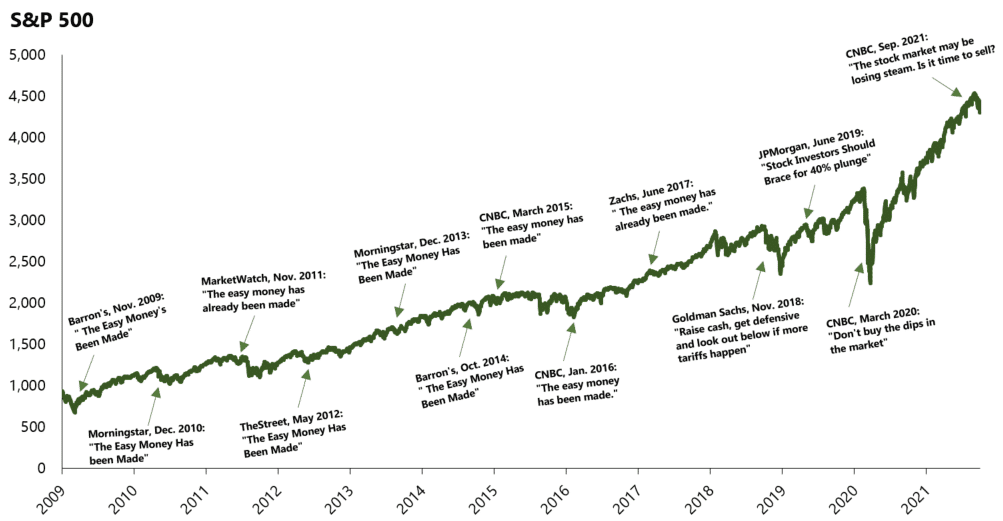

In lijn met het vorige kwartaal handhaven wij overweging in zakelijke waarden. Wij zijn van mening dat de geselecteerde aandelen nog steeds relatief aantrekkelijk gewaardeerd zijn. De top-3 positieve bijdragers over het kwartaal waren Alphabet, Partners Group en Sartorius. Alphabet en Partners Group rapporteerden goede updates en het inmiddels verkochte Sartorius reageerde positief op een mogelijk tweede Covid booster vaccin. De top-3 negatieve bijdragers waren Nintendo, LVMH en JET. Wij hebben onze positie in Nintendo verkocht, nadat er matige kwartaalresultaten werden gerapporteerd doordat omzet uit de Switch console afvlakte. LVMH daalde door de blootstelling aan China. LVMH heeft een sterke positie in luxe goederen, waar wij op middellange termijn sterke vooruitzichten zien. JET kwam onder druk nadat onder andere UberEats aankondigde in Duitsland te gaan opereren. JET handelt op een interessante waardering in relatie tot de concurrenten en wij wachten de investor day af in oktober 2021.