8 oktober 2018

“If this, perhaps inadvertently, goes to a place where we have widespread tariffs that remain in place for a long time, a more protectionist world, that’s going to be bad for the U.S. economy.” Jerome Powell – Federal Reserve Chairman, sept 2018

Wereldeconomie

Het marktbeeld is grotendeels ongewijzigd gebleven ten opzichte van vorig kwartaal. De macro-economische statistieken bevestigen de verwachte groei in ontwikkelde regio’s en deze lijkt tevens voor 2019 aan te houden. De positieve punten uit de vorige kwartaalrapportage houden stand. Het sentiment wordt wel grilliger, mede door de grote hoeveelheid aan voorspellingen van de volgende krach. Hoewel dit niet aan de orde lijkt, geraken de economieën wel steeds later in de economische cyclus en daarom is enige voorzichtigheid gepast. Hieronder enkele redenen voor enige voorzichtigheid:

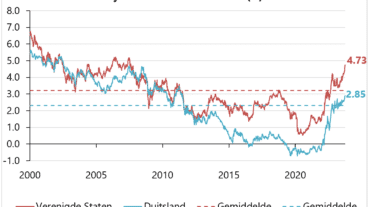

Ten eerste, de ontwikkelde markten bevinden zich reeds een aantal maanden op een niveau van volledige werkgelegenheid. Hoewel het effect van meer parttimers en zzp’ers moeilijk in te schatten is, verwacht het investment committee de komende jaren meer looninflatie dan de afgelopen vijf jaren. Een aantal kwartaalcijferpublicaties van individuele bedrijven die gevolgd worden noemt als reden voor hun lagere marges de hogere lonen welke moeten worden geboden aan werknemers. Na jaren waarin de factor kapitaal aanzienlijk meer heeft gerendeerd dan de factor arbeid is het aannemelijk dat dit op termijn draait. Hierdoor neemt inflatie toe. Hogere inflatie kan centrale banken bewegen het ruime monetaire beleid sneller te verkrappen, wat de economische conjunctuur drukt. In de VS is de kerninflatie (exclusief energie en voedsel) over het afgelopen jaar reeds gestegen tot boven de 2%. Kerninflatie in de Eurozone is echter nog onder de 1%.

Ten tweede, de aanhoudende spanningen en restricties met betrekking tot internationale handel kunnen een negatief effect hebben op de mondiale welvaartsgroei. Recente ontwikkelingen zijn door financiële markten schouderophalend ontvangen. Het omslaan in een daadwerkelijke handelsoorlog kan het risicosentiment in de markten echter fors drukken en op den duur de mondiale groei vertragen. Het recente nieuwe akkoord tussen VS, Canada en Mexico is nog geen indicatie van verbetering.

Tot slot staat een aantal opkomende markten er slecht voor, met name Argentinië en Turkije. Daarbij zijn schuldniveaus in opkomende markten zoals China hoog en zijn deze opkomende landen gevoelig voor een hogere Amerikaanse rente. Een schok voor deze regio’s kan ook de ontwikkelde markten negatief beïnvloeden.

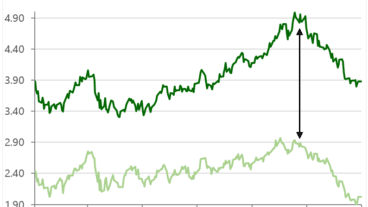

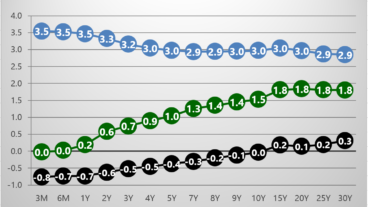

Obligaties en liquiditeiten – Ondanks onrust in opkomende markten en een sluimerende handelsoorlog schetst de ECB positieve economische vooruitzichten voor de Unie. Het ziet er dan ook naar uit dat de ECB het opkoopprogramma in december definitief zal beëindigen. Desalniettemin zal het officiële rentetarief, momenteel -0.3%, naar verwachting niet verhoogd worden voor het einde van de zomer in 2019. Daarnaast worden vrijgevallen gelden nog steeds herbelegd, wat betekent dat de Centrale Bank ook na beëindigen van het opkoopprogramma maandelijks nog circa € 20 miljard aan obligaties opkoopt. Concreet blijft het Europees monetair beleid ruim.

De Amerikaanse Fed verhoogde eind september het rentetarief naar een bandbreedte van 2-2,25 en verwacht voor 2019 3,125%. Dit blijft positief voor variabele obligaties in USD welke periodiek worden bijgesteld aan de dan geldende rente.

Bedrijfsobligaties hebben het lastig, in het licht van een oplopende rente en historisch lage risicopremies.

Het investment committee houdt vast aan de obligatiestrategie met korte looptijden en laag renterisico. Het laag debiteurenrisico deel van de obligatieportefeuille wordt nu voor een groot deel in liquiditeiten aangehouden en bronnen van rendement worden gezocht in individuele selectie van leningen en obligaties in vreemde valuta zoals USD en SGD.

Aandelen – Een lichte overweging in aandelenrisico blijft gehandhaafd. Wij hebben de weging naar een aantal bedrijven die geacht worden verder in de cyclus te zijn verminderd ten gunste van een verdere uitbreiding van de allocatie naar ondernemingen in de energiesector. Met de huidige olieprijs kunnen veel bedrijven winstgevend opereren en dat zou investeringen in de sector ten goede moeten komen.

Markten blijven gekenmerkt door hoge waarderingen en daarom blijft het van belang de nadruk te leggen op de waardering van individuele posities in de portefeuilles. De voorkeur blijft uitgaan naar posities in ontwikkelde markten. Daarin lijkt de VS beter gepositioneerd voor groei dan Europa.

Beursgenoteerd Private Equity – Private Equity investeerders hebben in de omgeving van lage rentes en goede economische ontwikkeling veel ruimte om waarde toe te voegen. De overweging in deze asset class wordt gehandhaafd, maar nauwgezet gemonitord omdat populariteit onder beleggers veel geldstroom richting dit segment van de markt tot gevolg heeft gehad.

Vastgoed – Gedurende 2018 is de weging in dit segment verlaagd naar onderwogen. Vastgoedaandelen blijven zeer rentegevoelig en het investment committee blijft kritisch kijken naar de waardering van het onderliggende vastgoed.

Edele metalen – De positie in goud blijft met name een verzekering tegen het geopolitiek risico.