Wereldeconomie

Het eerste kwartaal van 2021 stond in het teken van het uitrollen van Covid vaccinatieprogramma’s. Niet elk land doet dit even snel. Israël, het VK en de VS lopen voor op de rest van de wereld. In deze landen heeft circa de helft van de bevolking zijn eerste vaccinatie gehad. Voor West Europa is de verwachting dat rond de zomer een groot deel van de bevolking gevaccineerd zal zijn. Vanwege het snel afkomende aantal besmettingen in Israël, de US en het VK, is er reden om aan te nemen dat de huidige vaccines spoedig een einde zullen maken aan symptomatische besmettingen van Covid-19. Dit werd begin maart bevestigd door een studie op 600.000 gevaccineerden in Israël. Dit heeft verregaande gevolgen voor beleggers. We noemen er hier twee van:

Ten eerste is er een groot aantal bedrijven die profijt heeft gehad van Covid. Denk aan de thuiswerk facilitators zoals Zoom, entertainment bedrijven als Nintendo en Netflix of bepaalde takken van de gezondheidszorg. Voor die ondernemingen zal aan een periode van extreem hoge groei of extra hoge winsten nu sneller een einde komen. Daarentegen zijn er veel industriële bedrijven die nu een stap dichterbij cyclisch herstel zijn. Ook de vooruitzichten voor de horeca en de toeristenbranche zijn beter, al zal het nog wel even duren voordat grenzen weer open gaan en internationaal toerisme echt op gang komt.

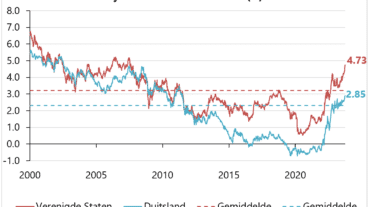

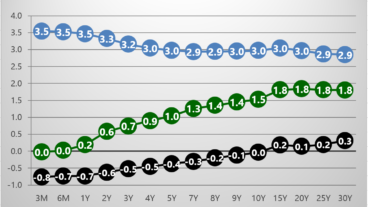

Ten tweede uit zich dit in toenemende inflatieverwachting en stijgende rentes. Wereldwijde voorraden van goederen en grondstoffen zijn in het afgelopen jaar teruggelopen. De productie van onder andere ijzererts, koper en de zogenaamde ‘soft commodities’ (graan, soja bonen, maïs) is om verschillende redenen verstoord geweest in het afgelopen jaar. Ook de productie van veel industriële goederen, waaronder auto’s, heeft lange tijd stilgelegen. De combinatie van lage voorraden en een verwachte stijging van de vraag heeft in veel gevallen gezorgd voor hogere prijzen. Samen met het ruime monetaire beleid en de stijging in geldomloop, is de angst voor inflatie terug in de markt. Wij hebben in de portefeuilles rekening gehouden met de mogelijke stijging in inflatie door relatief korte obligaties aan te houden en vrijwel alleen bedrijven op te nemen met genoeg prijszettingsvermogen om eventuele inflatie aan hun klanten door te kunnen rekenen. De hogere inflatieverwachting is ook zichtbaar in hogere rentestanden. De 10-jaars rente in de VS steeg bijvoorbeeld van 0.91% naar 1.70% en de 10-jaars Nederlandse staatsobligatierente steeg van -0.5% naar -0.15%. Deze hogere rentes hebben vervolgens ook impact op de groei- en kwaliteitsaandelen, die momenteel achterblijven bij waarde aandelen.

Op geopolitiek gebied zien wij de Duitse verkiezingen eind derde kwartaal als een mogelijke bron van onzekerheid. Verder volgen wij de ontwikkelingen in China dat zich internationaal steeds harder opstelt. Onder de nieuwe president in de Verenigde Staten komt er aanzienlijk minder onverwacht nieuws naar buiten. President Biden is er een tweede steunpakket goedgekeurd gekregen ter waarde van 1,9 biljoen dollar. Dit pakket omvat onder andere een cheque van 1400 dollar per persoon voor veel Amerikanen. De daadkrachtige uitrol van economische stimulus in de VS staat in contrast met Europa waar de steunpakketten nog niet zijn ingezet. We verwachten een sterker economisch herstel dit jaar in de VS dan in Europa.

China heeft de afgelopen jaren gefungeerd als de fabriek van de wereld. Doordat China het coronavirus als eerste onder controle leek te hebben, heeft de Chinese industriële productie weinig hinder ondervonden. Een vooralsnog langzaam verlopend vaccinatieprogramma, gecombineerd met een vernieuwde focus op de milieu-impact van dergelijke industriële activiteiten wijzen op een lagere groei in de 2e helft van het jaar.

Obligaties en liquiditeiten

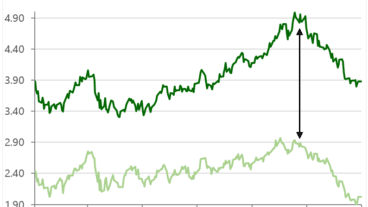

Onze onderweging in looptijd kostte in 2020 rendement ten opzichte van de referentie index. Met de huidige stijgende rentes is deze trend echter omgedraaid. We houden vast aan de relatief korte looptijd van de obligatieportefeuille. Allocatie is hoofdzakelijk naar bedrijfsobligaties en wordt ook gekenmerkt door diversificatie naar solide valuta’s van economieën met hogere rente dan in Euro.

Zakelijke waarden

Hoewel de aandelenweging iets hoger is dan de referentie index, bestaan de aandelenportefeuilles momenteel uit voornamelijk laag volatiele aandelen.

De rotatie naar waarde aandelen, die doorgaans sterker reageren op economische conjunctuur, heeft gezorgd voor het terugkeren van de volatiliteit in de markt. De meest succesvolle beleggers van de afgelopen twee jaar zijn vaak belegd in groeiaandelen tegen hoge waarderingen, het type bedrijf dat het in de huidige markt een stuk minder doet. Er is veel vermogen gestroomd naar ondernemingen waar veel groei wordt verwacht of waar kasstromen relatief zeker zijn. Mochten deze beleggingsstijlen langer minder goed presteren, dan kan de historische instroom snel omslaan in een uitstroom van geld, wat de strategie nog verder onder druk kan zetten. Wij verwachten dat deze verhoogde volatiliteit enige tijd zal aanhouden. De verwachte volatiliteit in de markt kan mogelijkheden bieden om het risico in de aandelenportefeuille licht te verhogen.

Verder zijn Europese aandelen qua waardering ver achter gebleven op Amerikaanse aandelen, waardoor het makkelijker is om buiten de VS goede investeringen te vinden. Wij verhogen mogelijk de allocatie naar meer cyclische aandelen indien hier een acceptabel, hoger rendement tegenover staat.

Onze overwogen positie in goud blijft gehandhaafd. Lage rentes en op termijn terugkerende inflatie zouden positief moeten zijn voor de koersontwikkeling van deze positie.