6 april 2016

“There are two ways to conquer and enslave a country. One is by the sword. The other is by debt.”

John Adams,1735-1826

Marktrisico in de portefeuilles is aanzienlijk teruggebracht aan het begin van het jaar. Dit werd ingegeven door vier vastgestelde risico’s. Ten eerste ziet het ernaar uit dat China structurele problemen heeft in een tijd dat het land zowel economisch als op financiële markten hervormingen probeert door te voeren. Ten tweede is het politieke landschap in Europe verslechterd door discrepanties in de economische status tussen de EU lidstaten en het Britse EU lidmaatschapsreferendum op 23 juni. Ten derde zou de economische groei in de VS lager dan verwacht kunnen zijn gezien banengroei zich concentreert in lage lonen sectoren. Tot slot kan de forse daling in energieprijzen, hoewel op langere termijn positief, op korte termijn tot veel volatiliteit leiden in deze sector met doorgaans hoge schuldratio’s. Over het eerste kwartaal zijn aandelenmarktrendementen licht negatief of licht positief, deze gingen gepaard met zeer hoge volatiliteit. Geen van deze risico’s is dusver gematerialiseerd, maar allen zijn nog onopgelost.

De grootste drijfveer achter de recente opleving in financiële markten, die volgden op de negatieve rendementen van begin dit jaar, is het steeds ruimere monetaire beleid van de centrale banken. De Europese Centrale Bank heeft haar negatieve korte rente drastisch verlaagd en het obligatie-opkoopprogramma verder uitgebreid. Amerikaanse Centrale Bank (FED) voorzitter Yellen inspireerde de koersen met haar toespraak, waarbij werd aangegeven dat de kans op een verdere rentestijging lager is dan voorheen. De FED lijkt mondiale ontwikkelingen zwaarder te laten meewegen dan in het verleden en zien de zelfde eerdergenoemde risico’s. Dit scenario, waarin negatieve ontwikkelingen op financiële markten als positief worden ontvangen omdat deze een verruiming van het monetaire beleid afdwingen, is al meerdere jaren gaande. Ruim monetair beleid is echter beperkt succesvol geweest om economische groei verder aan te wakkeren ondanks de onconventionele maatregelen die zijn genomen. Bovendien heeft het gezorgd voor hoge waarderingen van financiële activa en financiële markten. De meer prudente positionering van de portefeuilles wordt daarom gehandhaafd. Voor individuele beleggingen vereist deze onzekere omgeving een voortdurende focus op robuuste ondernemingen met een bewezen bedrijfsmodel, sterke balansratio’s en een uitmuntende reputatie en track record.

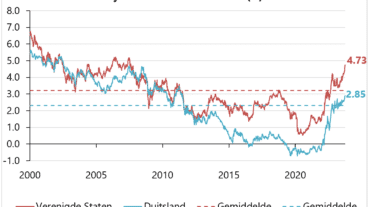

Recente macro-economische indicatoren duiden op verbetering in Amerika, Europa en Azië-ex Japan. De groeiverwachting voor de wereldeconomie blijft echter beneden trend omdat bedrijven en consumenten de voorkeur geven schuld af te lossen versus het uit te geven of te investeren. Overheidsschuld als percentage van bruto binnenlands product is fors opgelopen sinds de dot-com en financiële crises het vorige decennium. Dit maakt politici terughoudend om publieke uitgaven te vergroten. De Amerikaanse consument blijft het beste gepositioneerd om profijt te hebben van de lagere energieprijzen. Voorts nemen overheidsuitgaven in de VS toe. Europa lijkt te kampen met meer structurele problemen en overheidsfinanciën behoeven hier verdere hervorming. In Japan hebben de drie pijlers van premier Abé’s Abenomics nog niet kunnen leiden tot economische groei. Van de ontwikkelde landen heeft de VS daarom de voorkeur. Betreffende opkomende markten, blijven er regio’s die kampen met te veel governance problemen zoals Latijns Amerika en Rusland. China blijft naar verwachting groeien, maar de herstructurering van de economie, gepaard met hogere niveaus van private schuld blijft een bron van onzekerheid. Dit beïnvloedt ook andere Aziatische landen. Blootstelling aan opkomende markten is daarom momenteel zeer gering in de portefeuilles.

Beleggingsstrategie

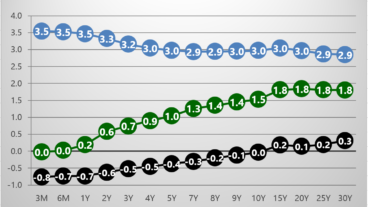

De samenstelling van de portefeuilles is defensiever gemaakt over het kwartaal en dit wordt gehandhaafd. Binnen obligaties is het renterisico verhoogd in zowel Euro als US Dollar en allocatie is veranderd naar overwogen. De hoge allocatie in liquiditeiten blijft gehandhaafd om gebruik te maken van de artificieel hoge rente, hoewel nog steeds erg laag, die geboden wordt door Nederlandse banken. Aandelen zijn naar onderwogen teruggebracht door risicovollere posities en aandelen met een hoge waardering te verkopen. Vastgoedbeleggingen zijn uitgebreid naar neutraal omdat deze bedrijven profijt zullen hebben van een aanhoudende lage rente. De portefeuilles blijven neutraal belegd in private equity ondernemingen. Tot slot, blijft onze allocatie naar grondstoffen neutraal. Dit is beperkt tot edelmetalen. Deze worden aangehouden als verzekering tegen onvoorziene marktomstandigheden. Daarnaast hebben edelmetalen mogelijk profijt hebben van langere lage rentestanden.

De portefeuilles blijven gespreid belegd in fundamenteel sterke valuta’s en de overwogen positie in US Dollar wordt gehandhaafd.