10 april 2014

Beleggers zijn het jaar 2014 gestart met het opzij zetten van de trends van vorig seizoen. Zorgen aangaande “sectorrotatie” en “tapering” werden snel vergeten terwijl obligaties beter presteerden dan aandelen. Ontwikkelde markten beleefden de slechtste start in vijf jaar en aandelen in de “Fragile Five” landen leefden op. Gedurende het eerste kwartaal werden veel macro-economische data verstoord door extreem weer zoals zware regenval in het Verenigd Koninkrijk en de winterstorm in de VS en festiviteiten zoals Chinees Nieuw Jaar. Het komende kwartaal zal vergelijkbaarder moeten zijn met dezelfde periode een jaar geleden. Wij verwachten duidelijkere indicaties van een mondiale reële economische groei tussen de drie en vier procent.

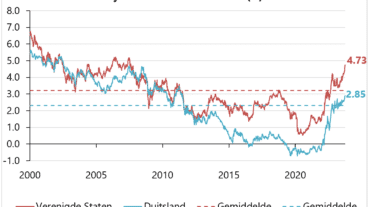

Ontwikkelde markten zullen naar verwachting verder groeien in combinatie met lage inflatie. In de VS is de Centrale Bank doorgegaan met het verminderen van de staatobligatie-aankopen en de markt paste zich hierop aan. Werkgelegenheid en vastgoed indicatoren trekken aan en er is een stijging in uitstaande commerciële en consumentenleningen. Voor het komende kwartaal verwachten we hier een verdere stijging. In Europa blijft het monetaire beleid redelijk accomoderend. Door verdere bezuinigingen remt het fiscale beleid juist de groei, maar in mindere mate dan in 2013. Economische indicatoren volgen het patroon van de laatste kwartalen met gematigde economische groei, lage inflatie en verdere verbetering. In Japan is het resultaat van de stimulus om inflatie en groei te bereiken nog niet duidelijk. Wij verwachten dat dit beleid gunstig zal zijn voor consumptie en voor Japanse aandelen. De recente B.T.W. verhoging wordt gemitigeerd door verdere stimulus op de korte termijn en is goed voor het overheidsbudget op de langere termijn.

Opkomende markten divergeren qua prestaties sinds mei vorig jaar, veroorzaakt door verschillen in economisch beleid. Wij verwachten dat China de gebudgetteerde zeven procent groei zal halen, indien nodig door stimulus. Zorgen om schaduwbanken lijken overdreven gezien de geschatte omvang als percentage van bankenactiva slechts een vijfde is van dat in Nederland en de VS. Wij blijven het meest positief over regio’s die minder afhankelijk zijn van buitenlandse investeringen om te groeien. Verder kunnen verkiezingen in het tweede kwartaal in Brazilië, India en Indonesië positief zijn voor overheidsuitgaven en economische groei.

Hoewel waarderingen in ontwikkelde markten gemiddeld tot hoog zijn en in sommige individuele gevallen zeer hoog, blijven de portefeuilles overwogen in equities. Lage renteniveaus lijken aan te houden voor de middellange termijn en er is nog veel liquiditeit dat niet is belegd. Dit is niet alleen het geval voor particuliere en institutionele investeerders, maar ook bedrijven hebben veel liquiditeit. Dit kan gebruikt worden voor inkoop van aandelen, dividenden en overnames. Sommige markante overnames hebben recent het nieuws al gehaald. In tegenstelling tot ontwikkelde markten hebben ontwikkelende markten lage waarderingen en zijn enkele markten lager gewaardeerd dan in september 2008. Volatiliteit blijft echter hoog in deze markten mede doordat enkele beurzen slechts een omvang hebben gelijk aan één groot westers bedrijf.

Asset allocatie

We blijven overwogen in aandelen omdat de waarderingen redelijk lijken gegeven dat bedrijfswinsten naar verwachting gemiddeld met tien procent stijgen. Bedrijven hebben sterke balansen, maar zijn tijdens hun Q4 rapportages terughoudend met het geven van vooruitzichten.

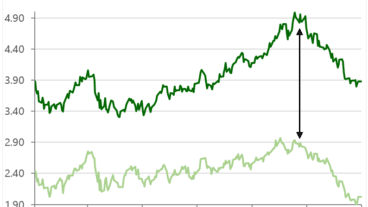

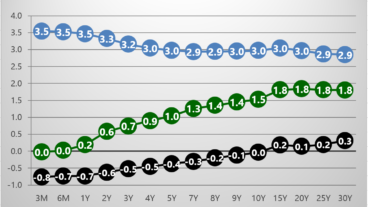

Voor obligaties zijn de vooruitzichten minder aantrekkelijk. Beleggen in bedrijfsobligaties om te profiteren van hun betere prestaties lijkt beter dan een positie in te nemen anticiperend op wat de rente zal gaan doen. Het risico in het onderwegen van obligaties op dit moment is dat zeer veel investeerders net als wij in korte looptijden zijn gepositioneerd. Liquiditeiten vormen een groot deel van de vastrentende allocatie om gebruik te maken van de kunstmatig hoge rente die Nederlandse depotbanken bieden.

Gematigd wereldwijd economisch herstel en lagere groei in China zullen grondstofprijzen beïnvloeden. Droogte, overstromingen en andere klimaatfactoren veroorzaken schommelingen in landbouwgrondstoffen en zijn te onvoorspelbaar. De posities in edele metalen worden aangehouden als verzekering in de portefeuilles tegen marktonrust veroorzaakt door negatieve gebeurtenissen zoals de onrust in Oekraïne.

Beursgenoteerde private equity bedrijven en vastgoed zijn bevorderlijk voor diversificatie en waardetoevoeging in een situatie van lage rentestanden. Wij behouden onze investeringen in solide vastgoed bedrijven met relatief weinig schuld daar deze het minst negatief worden beïnvloed door een mogelijke stijging van de renteniveaus.