14 januari 2014

“If everyone is thinking alike, then somebody is not thinking”

George Patton, 1944

Het jaar 2013 werd gekenmerkt door zeer positieve resultaten voor aandeelhouders, neutrale en lichtelijk negatieve rendementen in obligaties en teleurstellende uitkomsten in grondstoffen en edele metalen. Na dit opmerkelijk beleggingsjaar zal 2014 het jaar worden waarin de centrale bank van de Verenigde Staten, de Federal Reserve Board, het opkopen van Amerikaanse obligaties zal terugbrengen.

De verwachting van voortzetting van positieve economische ontwikkelingen in de Verenigde Staten hebben er recentelijk toe geleid dat het Internationaal Monetair Fonds haar prognose voor de Amerikaanse economische groei in 2015 tot 3,5% verhoogde. De Verenigde Staten lijken in een uitzonderlijke positie te verkeren nu zij wederom de grootste energieproducent van de wereld worden en zullen profiteren van lage energiekosten in vergelijking met Europa en vooral Japan.

Aandelenmarkten kunnen het goed blijven doen zolang de Federal Reserve het terugbrengen van de aankoop van obligaties kan realiseren zonder het veroorzaken van een monetaire verkrapping of aanzienlijk hogere rente. Hoewel inflatie in de Verenigde Staten hoger zal uitkomen dan in Europa, hoeft dit niet te leiden tot een mislukking van dit proces.

Het grote risico ten aanzien van globale volatiliteit is China. Het proces om de groei componenten van de economie aldaar te verschuiven van constructie, infrastructuur en investeringen naar consumentenbestedingen, is moeilijk om te implementeren en neemt decennia in beslag. In de tussentijd moet de Chinese overheid de kredietproblemen en het schaduwbankieren onder controle houden. Onze mening is dat dit zal lukken en dat de Chinese economie geen harde landing zal laten zien en nog steeds tussen 6% en 7% zal blijven groeien.

Hoewel de Europese problemen wat op de achtergrond zijn geraakt, heeft de economie niet echt groei laten zien en blijft de werkeloosheid hangen rond de 12%. Met uitzondering van Duitsland, Zwitserland en Scandinavië zijn de economische ontwikkelingen beneden trend met recentelijk wat beter nieuws uit Spanje, Italië en Portugal. De sterkte van de Euro heeft hier niet bij geholpen en verder ingrijpen door de Europese Centrale Bank lijkt noodzakelijk.

Opkomende markten hebben zich niet echt kunnen herstellen van de “tapering” paniek in mei en landen met fiscale tekorten en tekorten op de lopende rekening blijven onder druk staan. Betere economische ontwikkelingen in de Verenigde Staten, Japan en China kunnen deze landen mogelijkheden bieden. Ook de zwakke wisselkoersen werken in het voordeel van landen zoals India, Indonesië, Brazilië, Turkije en Zuid-Afrika. Verkiezingen in deze landen in 2014 zouden de nodige onzekerheden en volatiliteit kunnen veroorzaken.

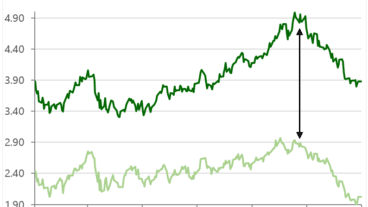

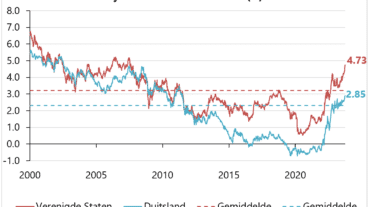

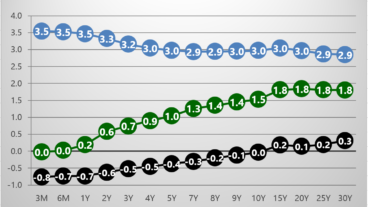

Obligaties zijn een totaal ander verhaal; na een periode van ruim 30 jaar dalende rente, waarbij in het voorjaar 2013 nieuwe dieptepunten in rendementen op Amerikaanse en Duitse staatsobligaties werden bereikt, zijn de looptijden in de portefeuilles in deze periode teruggebracht en hebben we ons meer geconcentreerd op obligaties gedenomineerd in de basisvaluta. Dit gebaseerd op de verwachtingen dat de rente enigszins zal oplopen terwijl de Centrale Banken hun politiek van monetair ingrijpen zullen voortzetten. Hoewel het niet te verwachten valt dat Europese en Amerikaanse renteontwikkelingen uiteen zullen gaan lopen, zien we geen fundamentele economische reden dat de lange rente in Europa op korte termijn omhoog zal gaan.

Onze bescheiden positie in edele metalen wordt gehandhaafd als verzekering voor onverwachte ontwikkelingen nu de financiële markten zich weer gedragen alsof we ons in een zogenaamd “Goldilocks” scenario bevinden.

Ook voor 2014 lijken aandelen nog steeds aantrekkelijk, met relatief lage rente niveaus, verder economisch herstel, toename van bedrijfswinsten en een enorme liquiditeit. Een zeer groot deel van de omvangrijke liquiditeiten in de wereld staan op niet of nauwelijks rentedragende deposito’s en zijn nog steeds niet belegd. Wanneer dit zal gaan gebeuren kunnen aandelenmarkten naar hogere niveaus gaan en wordt het tijd om onze overwogen posities in aandelen weer nauwgezet te evalueren.