3 september 2018

The strength of this country was built on people who watched individual companies. They had opinions about them. All this talk of indexes, it’s a little bit diluting of our intellect. It becomes more of a game.” Robert J. Shiller 1946 – American economist 2017

Wereldeconomie

Binnen het investment committee wordt periodiek een balans opgemaakt van positieve en negatieve macro-economische ontwikkelingen. Hieronder worden een aantal hiervan uiteengezet waarna per beleggingscategorie wordt ingegaan op de allocatie. Omdat de negatieve aspecten meer media-aandacht krijgen, allereerst de positieve aspecten:

- Groei voor een aantal grote regio’s en veel macro-economische statistieken blijven robuust. De Amerikaanse economie groeit nominaal met 5-6%.

- Ondanks de huidige rente-normalisatie in de VS blijft de reële rente laag. In Europa is de rente nog niet genormaliseerd en is de reële rente negatief.

- Bedrijfswinsten blijven zich goed ontwikkelen en analistenverwachtingen worden waargemaakt in plaats van omlaag bijgesteld zoals in eerdere jaren.

- De indrukwekkende groei van olieproductie in de VS beperkt de marktmacht van het OPEC-kartel wat een drukkend effect op energieprijzen kan hebben.

- Koers/winst waarderingen van aandelenmarkten zijn over 2018 gedaald omdat veel bedrijven forse winstgroei hebben bewerkstelligd, maar koersen weinig zijn meegestegen.

De macro-economische aspecten die ons negatiever stemmen zijn voor een groot deel geopolitiek:

- Hoewel vanuit een historisch perspectief de politiek weinig invloed heeft op financiële marktrendementen kunnen de handelsrestricties die verschillende grootmachten elkaar opleggen en het beëindigen van samenwerkingsverbanden leiden tot verlies van welvaart. Daimler-Benz is het eerste bedrijf dat zijn winstverwachting bijstelt naar aanleiding van importtarieven. China, dat exportafhankelijk is en reeds lijkt te bewegen naar structureel minder hoge groei, kan hier ook relatief zwaar door worden geraakt. De Amerikaanse verkiezingen in november kunnen de huidige president ertoe bewegen meer wapenfeiten op zijn naam te willen zetten, wat tot additionele volatiliteit kan leiden.

- De EU blijft moeite hebben om robuuste groei te bewerkstelligen en maakt politiek ook weinig voortgang. Een centrale rol was afgelopen kwartaal weggelegd voor Italië. De formatie van een nieuwe regering verliep moeizaam. Hoewel de regeringspartijen de anti-Europa retoriek enigszins hebben teruggeschroefd, blijft het risico van een Italiaans referendum op de achtergrond sluimeren. De immigratieproblematiek brengt ook een risico van een verder verdeelde EU met zich mee.

- Tot slot blijft het een onzekere factor waar in de cyclus de economie zich precies bevindt.

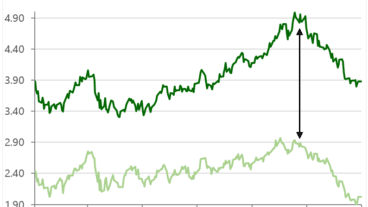

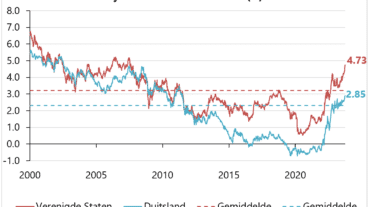

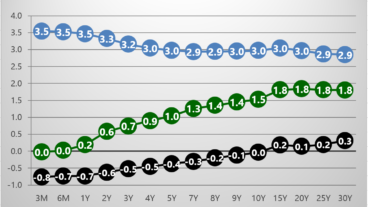

Obligaties en liquiditeiten – Europese kredietwaardige obligaties geven lage rendementen door het stimulusbeleid van de ECB. De centrale bank heeft aangekondigd om de maandelijkse opkoop van obligaties te verlagen, maar wel te verlengen tot december 2018. De ECB houdt nog een slag om de arm betreffende het definitieve einde van het opkoopprogramma. Voor de portefeuilles blijft de afweging tussen het aanhouden van laag risico obligaties in Euro’s en liquiditeiten daarom in het voordeel van liquiditeiten. Dit omdat de “opportunity cost” van niet belegd zijn in obligaties relatief laag is en de kans op een rentestijging groter wordt geacht dan op een rentedaling. Daarnaast is de risicopremie op bedrijfsobligaties nochtans laag. In de VS heeft de Federal Reserve de rente verder verhoogd, naar een bandbreedte van 1,75-2%. Tot eind 2019 wordt door het beleidscomité nog 1% renteverhoging verwacht. Het investment committee blijft daarom positief over leningen met een variabele coupon in US Dollar. De structureel hogere rente in US Dollar wordt aantrekkelijk genoeg geacht om valutarisico in dit deel van de portefeuilles op te nemen.

Aandelen – Gegeven bovenstaande overwegingen en de positieve bedrijfswinstverwachtingen wordt een lichte overweging in aandelen gehandhaafd. Mede vanwege de verharde retoriek inzake de handelsrestricties is deze over het afgelopen kwartaal wel licht teruggeschroefd. Algemene waardering van markten is hoog en daarom blijft het van belang de nadruk te leggen op de waardering van individuele posities in de portefeuilles. Dit heeft ertoe geleid dat de blootstelling naar energiebedrijven is verhoogd omdat deze bedrijven bij de huidige olieprijs goed in staat zijn om kasstroom te genereren. De voorkeur blijft daarbij uitgaan naar posities in ontwikkelde markten. Waarderingen zijn hoger in de VS dan in Europa, mede vanwege hogere groei. Het normaliseren van het rentebeleid in de VS kan voor dollarafhankelijke opkomende markten problematisch zijn.

Beursgenoteerd Private Equity – Private Equity investeerders hebben bij lage rentes en goede economische ontwikkeling veel ruimte om waarde toe te voegen. De overweging in deze asset class wordt gehandhaafd, maar nauwgezet gevolgd omdat populariteit onder beleggers heeft geleid tot hoge waarderingen.

Vastgoed – Gedurende 2018 is de weging in dit segment verlaagd naar onderwogen. Vastgoedaandelen blijven zeer rentegevoelig en het investment committee kijkt kritisch naar de waardering van het onderliggende vastgoed.

Edele metalen – De positie in goud blijft met name een verzekering tegen het eerdergenoemd geopolitiek risico.