2 oktober 2017

“Nonetheless, our understanding of the forces driving inflation is imperfect, and in light of the unexpected lower inflation readings this year, the Committee is monitoring inflation developments closely.” (Janet Yellen – FOMC statement September 2017)

Wereldeconomie

Ons marktbeeld is vrijwel ongewijzigd ten opzichte van het vorige kwartaal en is grotendeels niet aangepast ten opzichte van begin dit jaar. Dit heeft geresulteerd in weinig mutaties in de portefeuilles.

De wereldeconomie blijft goede macrostatistieken tonen. Recente statistieken, zoals de inkoopmanagers (PMI) index voor Europa, duiden op gestage economische groei. Voor Nederland noteerde deze sentimentsindicator zelfs 60, een zeer hoge waarde. Voor de VS en Azië is dit beeld consistent. Daarnaast worden bedrijfswinstverwachtingen van analisten gedurende het jaar grotendeels gehandhaafd of omhoog bijgesteld, wat inhoudt dat bedrijven in lijn met de hoge verwachtingen presteren.

Ondanks dit overwegend positieve vooruitzicht blijven we een aantal risico’s nauwlettend volgen: Ten eerste lijkt de recente teleurstellende verkiezingsuitslag in Duitsland de markt eraan te hebben herinnerd dat er veel politiek gerelateerde risico’s zijn. Eurocommissaris Frans Timmermans stelde vorig jaar dat Europa zich in een ‘multi-crisis’ bevindt. Dat duidde op een combinatie van Brexit, de opkomst van protectionistisch gedachtegoed, de vluchtelingenstromen, de resultante van de eurocrisis – zoals de nog hoge werkloosheid in een aantal landen – en majeure geopolitieke uitdagingen in de vorm van Poetin en Trump. De eenheid in Europa blijft onder vuur liggen en verdere stappen voor een unie die op meer fronten samenwerkt zoals Emmanuel Macron heeft voorgesteld zijn uitdagend. Ten tweede heeft Trump in de VS nog maar weinig van zijn verkiezingsbeloften ingewilligd. De markt houdt hooggespannen verwachtingen voor enkele hervormingen die voor de economie gunstig kunnen uitpakken: een voor bedrijven gunstig belastingverlaging en een aantrekkelijke repatriëringsmogelijkheid van buitenlandse bedrijfswinsten. Ten derde hebben we voor Azië gedurende het jaar het standpunt ingenomen dat de Chinese regering in ieder geval tot het partij congres, dat komende maand (november 2017) plaatsvindt, een stimulusbeleid voor de economie handhaaft. Hoewel de zorgen om uitstroom van kapitaal uit het land minder zijn geworden is er voor de komende periode meer onzekerheid aangaande het overheidsbeleid. Tot slot blijven er meerdere, moeilijk in te schatten, geopolitieke risico’s, zoals de recente acties van Noord-Korea en de retoriek tussen dat land en de VS.

Inflatie

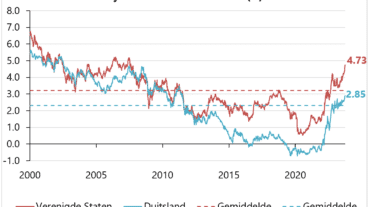

Het basisscenario voor wereldwijde inflatie is dat de inflatoire druk laag blijft vanwege steeds efficiëntere verdeling van middelen, de lage energieprijs, globalisering en een vergrijzende samenleving. Daarmee kunnen rentes ook op een lager niveau blijven dan het lange termijn gemiddelde. Omdat de lage rente een verklarende factor is voor de aanhoudend hoge waarderingen is deze inflatieverwachting een belangrijke aanname voor onze strategie.

De volgende ontwikkelingen kunnen deze inflatieverwachting beïnvloeden en eventueel centrale banken motiveren het monetair beleid sneller dan verwacht te normaliseren: Allereerst is de werkloosheid in de VS en Europa de laatste jaren sterk gedaald en nu op een punt van volledige werkgelegenheid. Dit is een verschil met de afgelopen tien jaar en kan tot looninflatie leiden. Tot op heden is dit niet zichtbaar in gemiddelde lonen. In Nederland wordt door vakbonden echter ingezet op forse loonstijging.

Ten tweede heeft China jarenlang ingezet op de productie van verschillende bulkgoederen, wat heeft geleid tot neerwaartse prijsdruk van die goederen. Met de aangekondigde hervorming die meer nadruk legt op consumptie en investering in technologie zouden deze goederen in prijs kunnen toenemen.

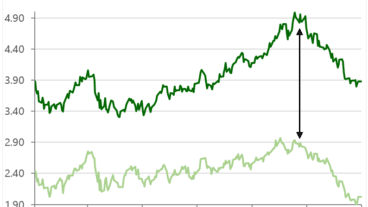

Tot slot is de toename van Amerikaanse productie van olie de belangrijkste factor in de olieprijsdaling. De recente statistieken duiden echter op een afname van de productietoename en de structuur van de Amerikaanse velden zorgt ervoor dat bestaande productiecapaciteit relatief snel vervangen moet worden. Lagere olieproductie in de VS kan resulteren in hogere energieprijzen.

Beleggingsstrategie

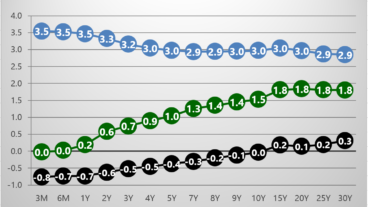

De lichte overweging in aandelen houden wij aan. De relatieve waardering van beleggingscategorieën blijft in het voordeel van aandelen en de hoge waarderingen kunnen voortduren, mede ingegeven door onze inflatieverwachting. De selectie van individuele aandelen is daarbij belangrijk en heeft de laatste jaren tot goede relatieve prestaties geleid. Binnen obligaties is een deel van de portefeuille geïnvesteerd in korte US Dollarobligaties en wordt er ook in de obligatieportefeuille bedrijfsrisico opgenomen. De hoge allocatie in liquiditeiten blijft gehandhaafd omdat de creditrentevergoeding ten opzichte van korte obligaties met laag kredietrisico in Euro relatief aantrekkelijk is. Vastgoed heeft een neutrale allocatie. De allocatie in goud blijft gehandhaafd, voornamelijk als verzekering tegen aanhoudende politieke risico’s en een mogelijke toename van volatiliteit.

De diversificatie uit de Euro in fundamenteel sterke valuta’s wordt ondanks valutaverliezen de afgelopen maanden gehandhaafd. Onder andere ingegeven door positieve renteverschillen en divergerend centrale bank beleid blijven wij positief over de US Dollar. Portefeuilles blijven overwogen in US Dollar, Zweedse, Deense & Noorse Kroon, Singapore Dollar en Zwitserse Frank