Bewezen vermogensbeheer

Voor particulieren, families, ondernemers en stichtingen - v.a. € 250.000

Laaken brengt vermogensbeheer terug tot de kern: het samenstellen van optimale beleggingsportefeuilles om zo een beter rendement dan de markt te behalen. Benieuwd hoe u kunt profiteren van onze bewezen strategie? Vraag vrijblijvend onze brochure aan.

Welke dienstverlening past bij u?

Vermogensbeheer

Vanaf € 1.000.000- Persoonlijk advies

- Maatwerk portefeuille

- Periodieke (advies)gesprekken

- Jaarlijkse kosten = 0,37% - 1,36%

- Dagelijks verhandelbaarheid

- Depotbank naar keuze

Beleggingsfondsen

Vanaf € 250.000- Zelf kiezen welk fonds

- Modelportefeuille

- Contact op uw initiatief

- Jaarlijkse kosten = 1,09%

- Maandelijkse verhandelbaarheid

- Beleggen via inschrijving

Over Laaken

Een professionele vermogensbeheerder moet actief streven naar een beter rendement dan de markt. Veruit de meeste vermogensbeheerders lukt dit niet en kiezen daarom steeds vaker voor passieve beleggingen. Zo volgen ze de markt; maar verdienen de beheerkosten niet terug. Haalt u zo het maximale uit uw vermogen? Wij zijn ervan overtuigd dat er een betere manier is.

Uitstekende rendementen sinds 2007

Bij Laaken behalen we een significant beter rendement dan de markt. Dit resultaat plaatst ons ver voor ten opzichte van veel andere vermogensbeheerders en banken in Nederland.

Het Defensive risicoprofiel belegt ~35% in aandelen en ~65% in obligaties. Deze modelportefeuille vormt de basis van zowel het Laaken Defensive Fund alsmede het individueel beheer met een defensief risicoprofiel. De behaalde beleggingsresultaten kunnen (licht) afwijken van de modelportefeuilles.

Het cumulatief bruto rendement (vóór kosten) van deze modelportefeuille sinds oprichting in 2007 was 170.5%. In dezelfde periode maakte de markt een cumulatief rendement van 114.4%. Hiermee levert Laaken een bruto outperformance 56.1%. Het gemiddelde bruto rendement per jaar was 5.6% versus de benchmark van 4.2%.

Het Balanced risicoprofiel belegt ~60% in aandelen en ~40% in obligaties. Deze modelportefeuille vormt de basis van zowel het Laaken Balanced Fund alsmede het individueel beheer met een balanced risicoprofiel. De behaalde beleggingsresultaten kunnen (licht) afwijken van de modelportefeuilles.

Het cumulatief bruto rendement (vóór kosten) van deze modelportefeuille sinds oprichting in 2007 was 299.1%. In dezelfde periode maakte de markt een cumulatief rendement van 181.2%. Hiermee levert Laaken een bruto outperformance 117.9%. Het gemiddelde bruto rendement per jaar was 7.8% versus de benchmark van 5.8%.

Het Offensive risicoprofiel belegt ~90% in aandelen en ~10% in obligaties. Deze modelportefeuille vormt de basis van zowel het Laaken Offensive Fund alsmede het individueel beheer met een offensief risicoprofiel. De behaalde beleggingsresultaten kunnen (licht) afwijken van de modelportefeuilles.

Het cumulatief bruto rendement (vóór kosten) van deze modelportefeuille sinds oprichting in 2007 was 396.7%. In dezelfde periode maakte de markt een cumulatief rendement van 281.6%. Hiermee levert Laaken een bruto outperformance 115.1%. Het gemiddelde bruto rendement per jaar was 9.1% versus de benchmark van 7.5%.

Het Equity risicoprofiel belegt ~100% in aandelen. Deze modelportefeuille vormt de basis van het individueel beheer met een equity risicoprofiel. De behaalde beleggingsresultaten kunnen (licht) afwijken van de modelportefeuilles.

Het cumulatief bruto rendement (vóór kosten) van deze modelportefeuille sinds oprichting in 2007 was 496.5%. In dezelfde periode maakte de markt een cumulatief rendement van 342.7%. Hiermee levert Laaken een bruto outperformance 153.7%. Het gemiddelde bruto rendement per jaar was 10.2% versus de benchmark van 8.4%.

Risico's

Beleggen brengt risico’s met zich mee zoals marktrisico, koersrisico, kredietrisico, renterisico en valutarisico. U kunt uw inleg verliezen. De waarde van uw beleggingen is mede afhankelijk van de ontwikkelingen op de financiële markten. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Onafhankelijke vergelijkingsplatforms beoordelen Laaken met 5 sterren

Onafhankelijke vergelijkingsplatforms beoordelen Laaken met 5 sterren

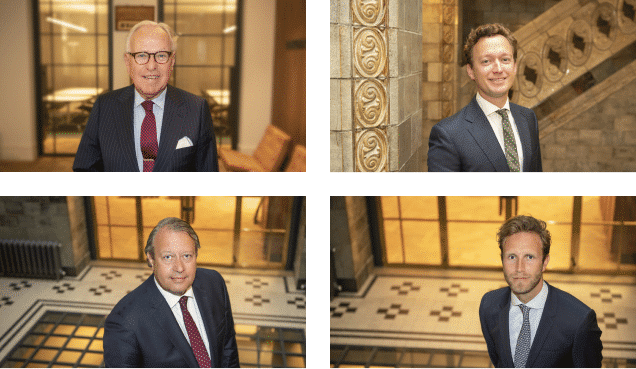

Waarom beleggen bij Laaken?

Laaken heeft sinds oprichting een van de beste trackrecords van Nederlandse beheerders. De actieve afwijking van het marktgemiddelde door ons team van ervaren beleggers heeft tot zeer sterke resultaten geleid.

De partners beleggen hetzelfde als onze cliënten. Voorts is Laaken geen bank; als onafhankelijke beheerder verdienen wij niet aan transacties en producten in de portefeuilles. Daarnaast is beheren van vermogen onze enige activiteit.

De portefeuilles kunnen op ieder moment liquide gemaakt worden. Wij committeren uw vermogen niet in beleggingen waar u langere tijd aan vast zit.

Wat kan Laaken voor u betekenen?

Bent u benieuwd wat Laaken voor u kan betekenen? Neem contact met ons op of vraag de brochure aan.

Investment Outlook & Thesis

“Money will not manage itself”

Walter Bagehot 1827 - 1877

Wat kan Laaken voor u betekenen?

Bent u benieuwd wat Laaken voor u kan betekenen? Neem contact met ons op of vraag de brochure aan.